Что отражается в форме 220.00?

Форма 220.00 «Декларация по ИПН» предназначена для исчисления индивидуального подоходного налога предпринимателями на ОУР и некоторыми другими категориями налогоплательщиков, такими как крестьянские или фермерские хозяйства, применяющие СНР для производителей сельхозпродукции, также физические лица-нерезиденты (согласно гл.30 НК РК).

Подробнее об ИП на ОУР узнайте здесь.

ИП на спецрежимах (СНР для крестьянских и фермерских хозяйств, упрощенка и патент) так же представляет ф.220.00.

Шаблон ф.220.00 и Правила по ее составлению утверждены Приказом Минфина №39 от 20.01.2020 г. (Приложения №80, №81).

Форма 220.00 состоит из следующих разделов:

-

Раздел «Общая информация о налогоплательщике» включает сведения об ИИН и наименовании налогоплательщика, статусе резидентства, налоговом периоде, за который сдается форма, валюте и т.д.;

-

Раздел «Совокупный годовой доход» содержит сведения о доходе от реализации, доход от прироста стоимости, от списания обязательств, от выбытия фиксированных активов и т.д.;

-

Раздел «Корректировка совокупного годового дохода», предназначен для корректировки сумм совокупного годового дохода в соответствии с п.1 и п.3 ст.241 НК РК;

-

Раздел «Вычеты» предназначен для отражения сумм, затраченных налогоплательщиком на приобретение запасов, оплате работникам и т.д., которые идут на уменьшение налогооблагаемого дохода по ИПН;

-

Раздел «Корректировка доходов и вычетов» предназначен для корректировки налогооблагаемого дохода в соответствии с НК РК;

-

Раздел «Корректировка доходов и вычетов в соответствии с законом «О трансфертном ценообразовании» (заполняется только теми, кто попадает под действие данного закона);

-

Раздел «Расчет налогооблагаемого дохода» предназначен для отражения суммы дохода, подлежащего обложению ИПН;

-

Раздел «Расчет налогового обязательства» предназначен для исчисления суммы ИПН к уплате;

-

Раздел «Ответственность налогоплательщика» предназначен для подтверждения ИП достоверности указанных в Декларации сведений.

Помимо самой декларации ф.220.00 предоставляются приложения к ней по формам 220.01.-220.06, в которых детализируется информация об исчисленных обязательствах по ИПН.

В приложениях отражается:

-

220.01 - Расходы налогоплательщиков, не являющихся плательщиками НДС, по реализованным товарам, выполненным работам, оказанным услугам;

-

220.02.- Вычеты по фиксированным активам

- 220.03 - доход, подлежащий освобождению от налогообложения в соответствии с международными договорами

- 220.04 - Доходы из иностранных источников, с суммы уплаченного иностранного налога и зачета

- 220.05 - Об объектах налогообложения и (или) объектах, связанных с налогообложением, по исчислению ИПН по видам деятельности, по которым предусмотрено ведение раздельного учета

- 220.06 - Налогообложение финансовой прибыли контролируемой иностранной компании

Таким образом, предоставлять ф.220.00 ИП на ОУР должен по суммам ИПН, подлежащим уплате в бюджет.

Когда предоставляется ф.220.00 в налоговую?

Форма 220.00 является годовой формой отчетности. Сдавать ее нужно один раз в год, не позднее 31 марта года, следующего за отчетным. Уплачивать ИПН требуется не позднее 10 апреля года, следующего за отчетным.

Так, по итогам 2025 г. сдать ф.220.00 нужно будет до 31.03.2026 г., уплатить ИПН до 10.04.2026 г.

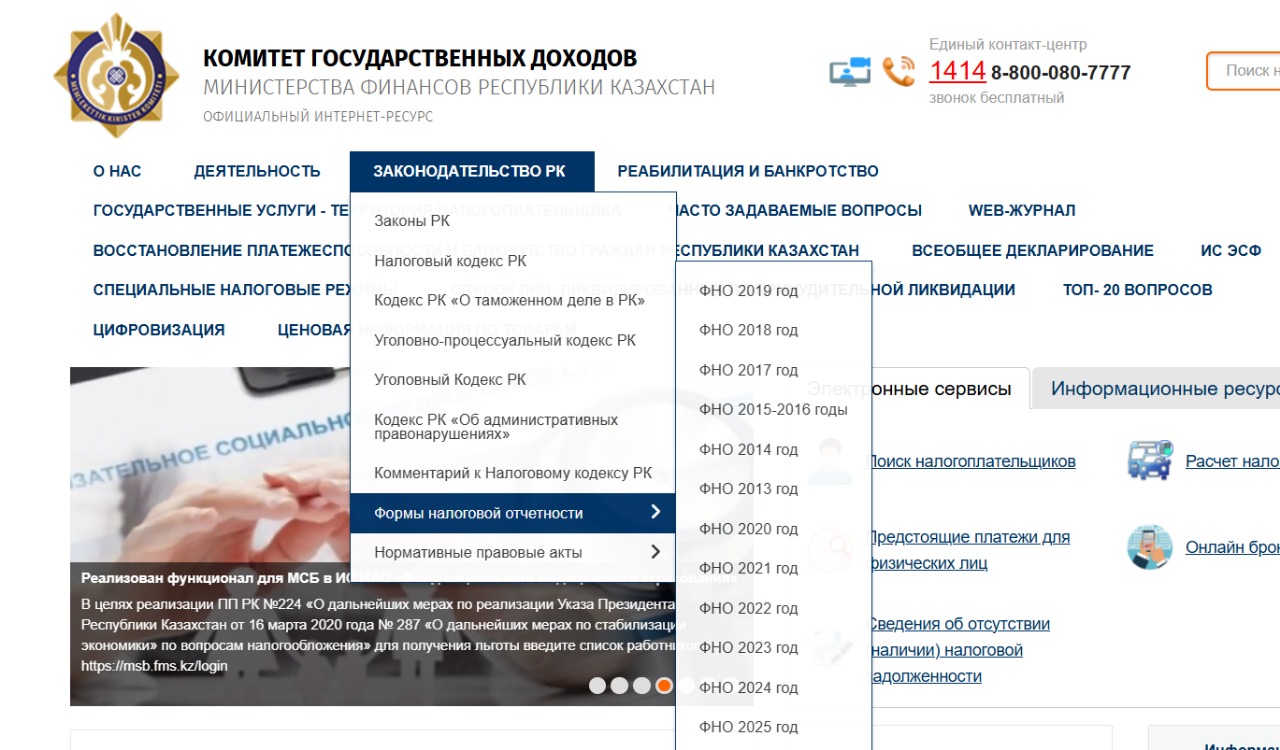

Скачать актуальный шаблон ф.220.00 можно на портале КГД МФ РК в разделе «Главная», «Законодательство РК», «Формы налоговой отчетности», выбрав соответствующий год, а в нем – подраздел «Индивидуальный подоходный налог и социальный налог».

Каким способом можно предоставить ф.220.00?

Ф.220.00 можно предоставить в налоговую несколькими способами, по выбору налогоплательщика:

-

в бумажном виде, при личной явке в свою налоговую;

-

по почте заказным письмом с уведомлением;

-

через сервис «Кабинет налогоплательщика».

Если вы затрудняетесь составить ф.220.00 самостоятельно, вам помогут наши специалисты. Кроме разовой услуги по сдаче формы 220.00 мы предлагаем услугу по комплексному бухгалтерскому обслуживанию в рамках тарифа «Персональный бухгалтер»: весь ваш учет мы возьмем на себя. Заполните форму в конце статьи и мы свяжемся с вами в рабочее время.

Также вести учет и сдавать отчетность вы можете самостоятельно с помощью нашего сервиса онлайн-бухгалтерии в рамках тарифа «Сам себе бухгалтер». Первые две недели пользования сервисом –бесплатно!

Что будет, если не предоставить ФНО в срок?

Если не предоставить ф.220.00 в срок, на первый раз предпринимателю грозит предупреждение (п.1 ст.272 КоАП РК).

Если же нарушение допущено повторно в течение года, после получения первого предупреждения, ИП грозит штраф. Согласно п.2 ст.272 КоАП РК штрафы составляют:

-

на физических лиц – 15 МРП;

-

на частных нотариусов, ЧСИ, адвокатов, на субъектов малого предпринимательства или НКО- 30 МРП;

-

на субъектов среднего предпринимательства – 45 МРП;

-

на субъектов крупного предпринимательства – 70 МРП.

Доверьте составление и сдачу ф.220.00 и любых других форм налоговой отчетности специалистам «Mybuh.kz». Мы гарантируем правильность составления отчетности и отсутствие проблем с налоговой.