Почему возникает сумма НДС к возврату?

При импорте товаров в страны ЕАЭС, которые ранее были ввезены на территорию Казахстана из третьих стран, у экспортера возникает сумма НДС к возврату. Причиной является разница в ставках НДС: при ввозе товаров из третьих стран импортер уплачивает НДС на импорт по ставке 12%, а при экспорте этих же товаров в страны ЕАЭС ставка НДС составляет 0% (ст.446 НК РК).

Согласно п.1, 2, 3 ст.429 НК РК, превышение суммы НДС, относимого в зачет, над суммой начисленного налога, сложившееся нарастающим итогом на конец отчетного налогового периода, зачитывается в счет предстоящих платежей по НДС. Т.е. теоретически, сумму накопленного «излишка» по НДС можно было бы учесть в счет будущих платежей. Однако, согласно п.1 ст.429 НК РК, превышение НДС не зачитывается в счет уплаты НДС по импортируемым товарам, работам, услугам, приобретенным от нерезидента. Т.е. зачесть НДС нельзя, допустим только возврат.

При каких условиях возможен возврат НДС?

Согласно п.2 ст.429 НК РК превышение НДС, сложившееся на конец налогового периода, в котором совершены обороты по нулевой ставке, подлежит возврату, если одновременно выполняются следующие условия:

-

плательщик НДС осуществляет реализацию товаров, работ, услуг, облагаемых по 0% ставке постоянно (в течение 3 последовательных кварталов, не реже 1 раза в каждом квартале);

-

оборот, облагаемый по 0% ставке, за налоговый период составляет не менее 70% в общем облагаемом обороте по реализации.

Если указанные условия не выполняются, превышение суммы НДС подлежит возврату только в части суммы налога, отнесенного в зачет по товарам (работам, услугам), использованным для целей оборота по реализации, облагаемого по нулевой ставке.

Согласно п. 1, 2 ст. 431 НК РК возврат превышения НДС осуществляется налогоплательщику на основании его требования о возврате, и в следующие сроки:

-

если оборот по нулевой ставке составляет не менее 70% от общего оборота – 55 рабочих дней;

-

в остальных случаях - 155 календарных дней.

Обратите внимание, что течение указанных сроков возврата суммы превышения НДС начинается после истечения 30 календарных дней со срока, установленного для сдачи декларации по НДС (формы 300.00).

Как оформить возврат НДС?

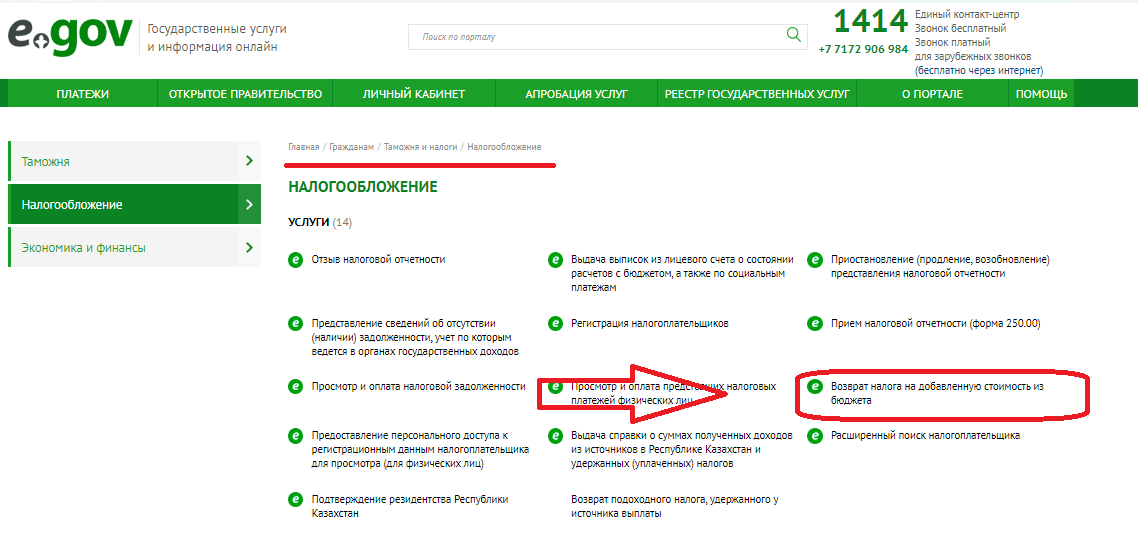

Для возврата превышения НДС налогоплательщик должен подать требование о возврате суммы превышения НДС, указанного в декларации по НДС. Требование отражается в первоначальной, очередной и (или) ликвидационной декларациях по НДС. Также его необходимо оформить через портал Egov.kz, подав соответствующее заявление.

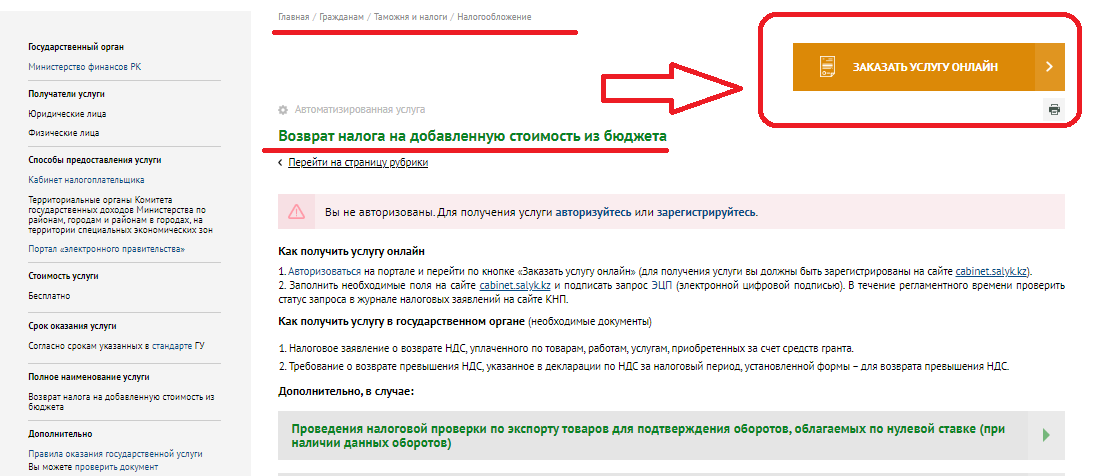

Для этого потребуется авторизоваться на портале и перейти по вкладкам «Главная», «Гражданам», «Таможня и налоги», «Налогообложение» и выбрать услугу «Возврат налога на добавленную стоимость из бюджета».

В форме услуги следует нажать «Заказать услугу онлайн» и заполнить форму. Услуга оказывается бесплатно.

Если плательщик НДС не указал в форме 300.00 требование о возврате превышения НДС, то данное превышение зачитывается в счет предстоящих платежей по НДС (что запрещено по товарам, приобретенным от нерезидента) или предъявляется к возврату в течение срока исковой давности (3 года).

Возврат превышения НДС производится на основании:

-

акта тематической проверки;

-

заключения к акту тематической проверки.

Налоговая, после получения требования о возврате, назначает тематическую проверку по подтверждению достоверности превышения НДС, предъявленных к возврату из бюджета, после истечения 30 календарных дней со срока, установленного для представления декларации по НДС.

В случае если установлено отсутствие на лицевом счете налогоплательщика суммы превышения НДС или нарушены порядок и сроки представления формы 300.00, в течение 10 рабочих дней с даты представления формы 300.00 налоговая уведомит налогоплательщика об отказе в рассмотрении требования.

Таким образом, если плательщик НДС импортировал товар с уплатой НДС 12% из третьих стран, а потом экспортировал его в страны ЕАЭС по ставке 0%, превышение НДС можно вернуть. Возврат производится в соответствии с гл.49 НК РК и Правилами возврата превышения НДС, утвержденными Приказом Минфина №391 от 19.03.2018 г.

Если вам требуется помощь в составлении декларации по НДС (ф.300.00), консультации по оформлению возврата НДС из бюджета или отнесения его в зачет, вам помогут специалисты «Mybuh.kz». Оставьте заявку и мы свяжемся с вами в рабочее время.